[2023.09.16] 9월 미시간대학교 미국 소비자 심리 지수 (CSI) 확정치 67.7 예상치 하회(1년 / 5년 기대 인플레이션 등 세부 항목 포함, 미국 기준 금리 인상 전망)

['23년 9월 미국 소비자 심리지수(CSI, 예비치)]

| 미시간대학교 소비자 심리지수 | CSI[9월 예비치, P] (발표 23.09.15) |

CSI[8월 확정치, F] (발표 23.08.25) |

CSI[7월 확정치, F] (발표 23.07.29) |

CSI[6월 확정치, F] (발표 23.06.30) |

| 발표 | 67.7 | 69.5 | 71.6 | 64.4 |

| 예측 | 69.1 | 71.2 | 72.6 | 63.9 |

| 전월 발표 | 69.5 | 71.6 | 64.4 | 59.2 |

미국 소비자 심리 지수

[예비치 67.7]

미시간대학교 소비자 심리지수[CSI]란? 아래 링크에서 자세한 내용 확인하세요 : )

[2022.04.24] 미시간 대학교 소비자 심리 지수(CSI)[미국 주가, 달러 인덱스와의 관계 분석]

['23년 9월 예비치 발표 자료 상세 내역]

| 2023년 9월 예비 결과 Preliminary Results |

9월 | 8월 | 9월 | 9월 | MM | YY | 2Y ago |

| 2023년 | 2023년 | 2022년 | 2021년 | 변화 | 변화 | 변화 | |

| 소비자심리지수 | 67.7 | 69.5 | 58.6 | 72.8 | -2.6% | 15.5% | -7.0% |

| 현재 경제 상황 | 69.8 | 75.7 | 59.7 | 80.1 | -7.8% | 16.9% | -12.9% |

| 소비자 기대 지수 | 66.3 | 65.5 | 58 | 68.1 | 1.2% | 14.3% | -2.6% |

| [1년 후] 기대 인플레이션(%) | 3.1 | 3.5 | 4.7 | 4.6 | -0.4%p | -1.6%p | -1.5%p |

| [5년 후] 기대 인플레이션(%) | 2.7 | 3.0 | 2.7 | 3.0 | -0.3%p | 0.0%p | -0.3%p |

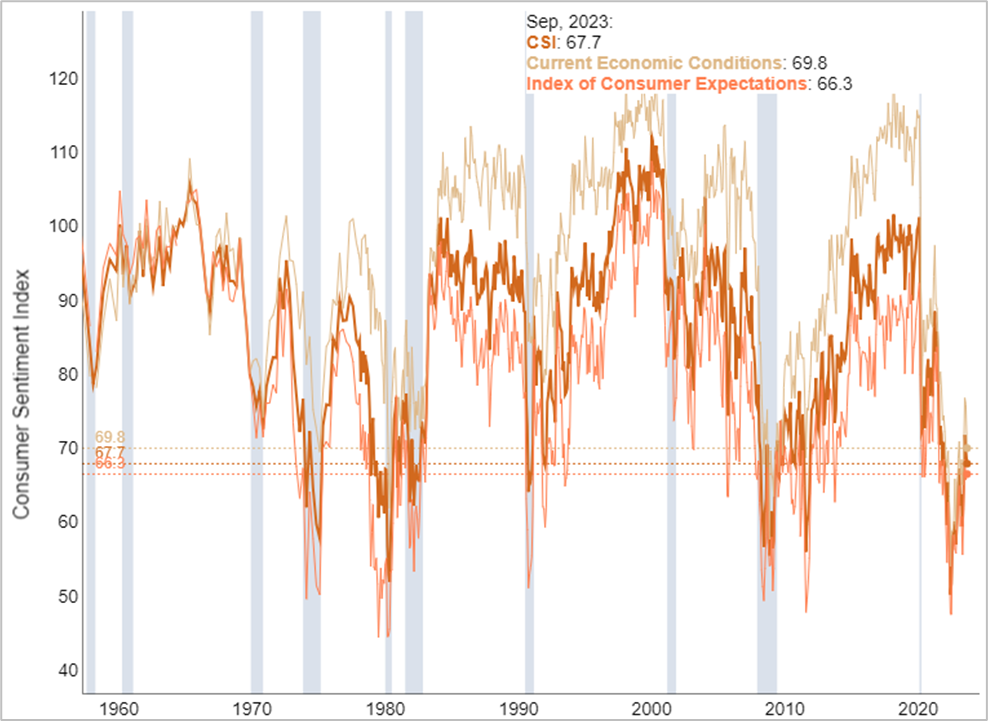

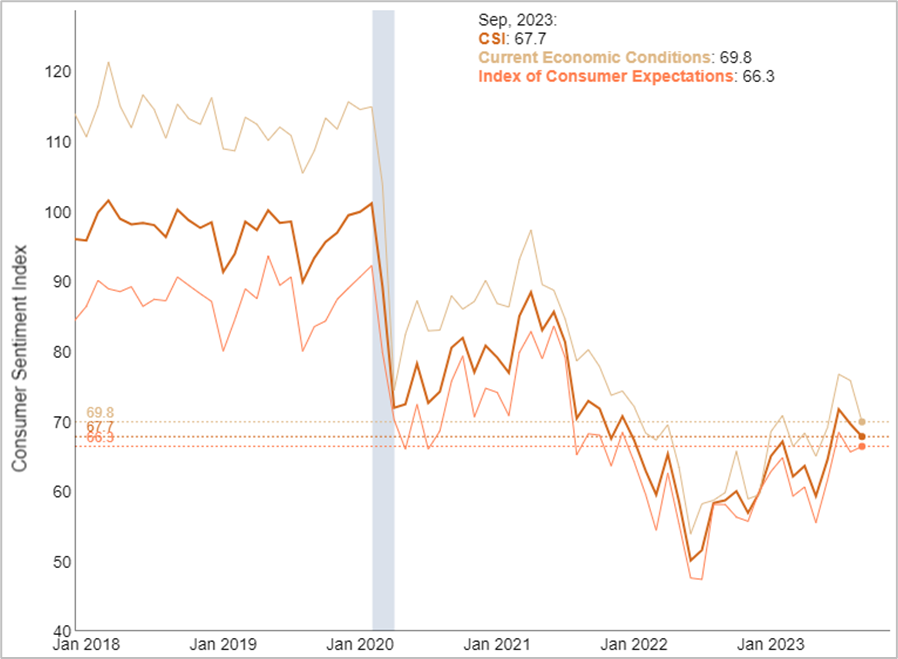

미시간 대학교에서 9월 CSI 예비치 67.7 발표하였습니다.

이번 달 소비자 심리는 지난달 대비해서, 1.8포인트 하락했으나 지난 두 달 동안 본질적으로 변동이 없었습니다.

현재 심리는 67.7로 2022년 6월에 도달한 사상 최저치보다 약 35% 높지만 역사적 평균 수치인 86에는 여전히 미치지 못합니다. ('22년 6월: 50.0)

미시간대학교에서는 조사 도중 소비자들은 물가 상승세가 둔화하고 있다는 점을 주목하였지만, 이 둔화가 다시 가속화될 것으로 예상하고 있습니다.

앞으로 1년 동안의 물가 상승률 예상은 지난달의 3.5%에서 이번 달에는 3.1%로 둔화되었습니다.

현재의 지수는 2021년 3월 이후 최저치로, 팬데믹 이전 두 해 동안의 2.3-3.0% 범위에서 조금 높게 나타납니다.

장기 기대 인플레이션(5년)은 2.7%로, 팬데믹 이전 26개월 동안 두 번째로 좁은 2.9-3.1% 범위 아래로 떨어졌습니다. 비교적, 팬데믹 이전 두 해 동안 장기 물가 상승률 예상은 2.2%에서 2.6% 범위 내에서 나타났습니다.

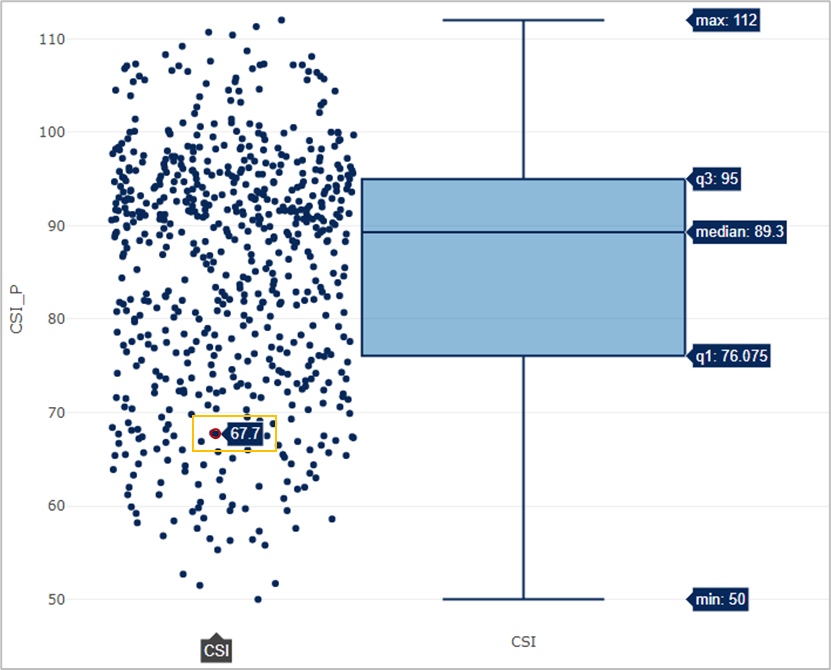

- 1951년부터 발표, 646 data

- 역대 CSI 평균 : 85.6 ± 12.9 [1 표준편차*]

(* 평균에서 1 표준편차 범위는 전체 data의 약 68% data 존재)

- CSI 69.5은 역대 data 하위 79위

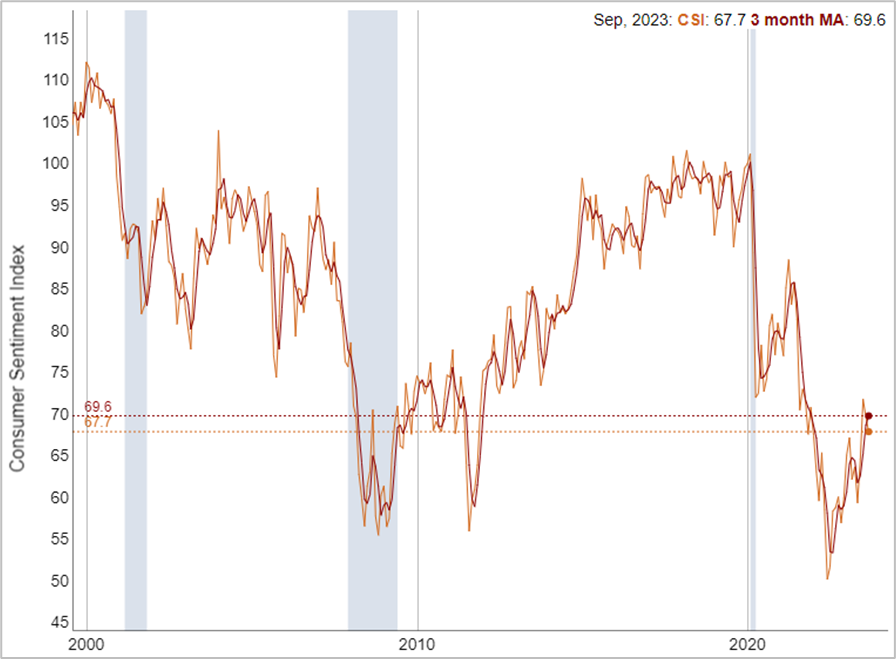

CSI 및 3개월 이동평균

['1960~'2023]

- CSI : 67.7

- CSI 3개월 이동 평균: 69.6

CSI는 3개월 이동평균 아래를 기록하고 있습니다. [그림. 4]

[2023.07.27] 7월 FOMC 결과, 미국 기준 금리 25bp(0.25%) 인상 결정. (역대 미국 기준금리 변화, FOMC 일정, 금리인상 전망)

[소비자 심리 지수 변화]

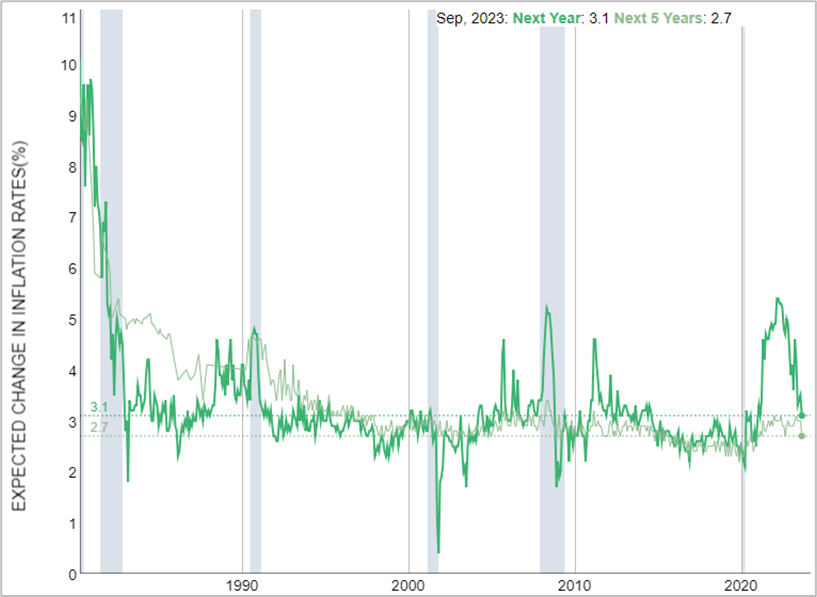

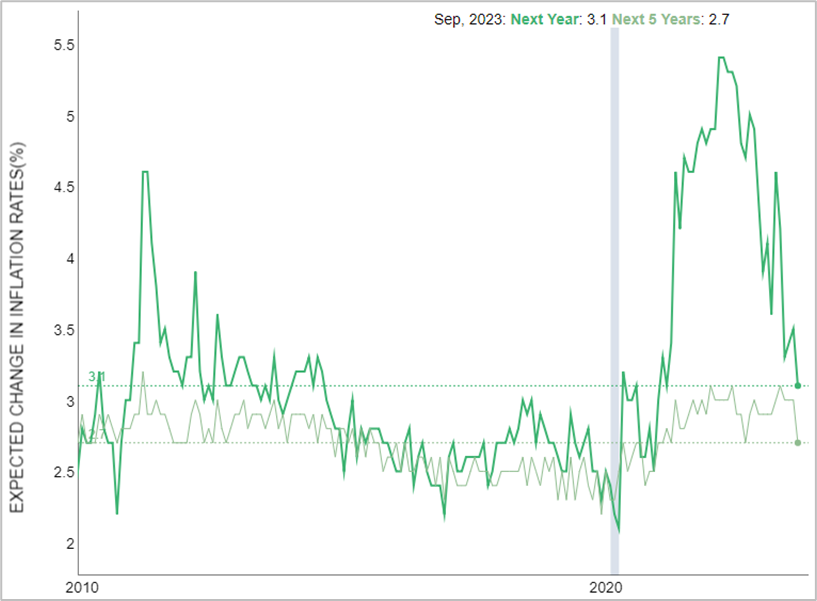

CSI 기대 인플레이션과 물가 지수

(Next Year, Next 5 Years)

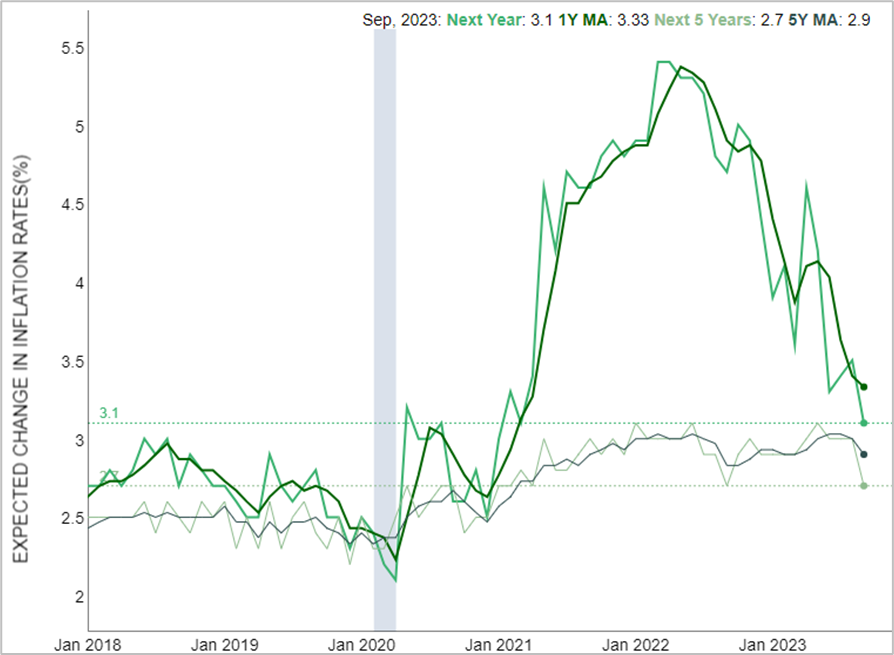

- 1년 후 기대 인플레이션 : 3.1%(MoM, -0.4 %p)

- 5년 후 기대 인플레이션 : 2.7%(MoM, -0.3 %p)

CSI 조사에서는 세부 항목으로 1년 후, 그리고 5년 후 기대 인플레이션도 조사합니다.

[설문 기반(survey based) 기대 인플레이션 지표]

단기 인플레이션 기대치는 3.1%을 기록하며, 지난달 기록한 수치보다 0.4%p 낮게 발표되었습니다.

장기적 인플레이션 전망 또한 2.7을 기록하였으며, 지난 26개월 동안 두 번째로 좁은 2.9~3.1% 범위 아래로 떨어졌습니다.

그림 5-3에 1년/5년 기대인플레이션의 3개월 이동평균을 표시해 보았습니다.

[CSI 세부항목 - 1년, 5년 후 기대 인플레이션]

[참고] 뉴욕 연은 - SURVEY OF CONSUMER EXPECTATIONS

- 기대 인플레이션

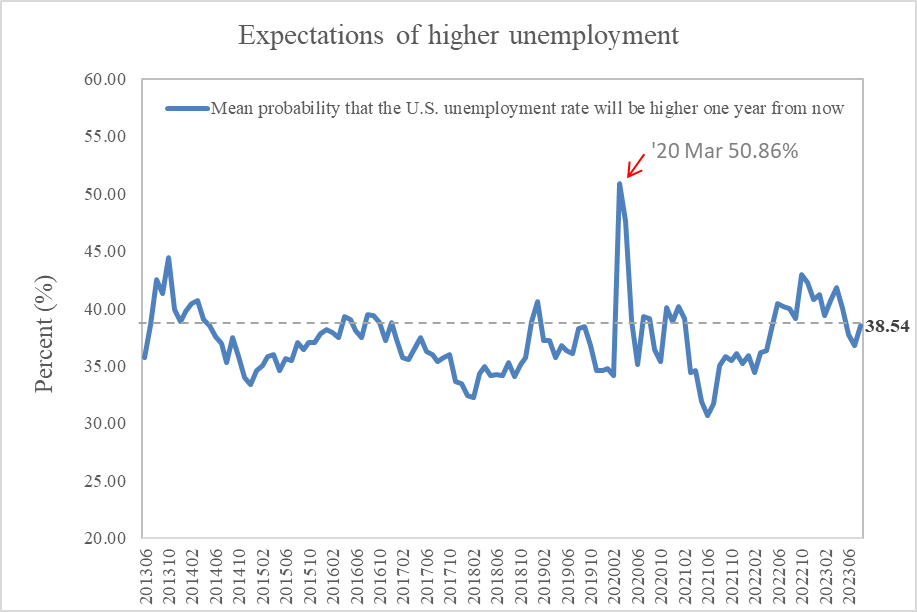

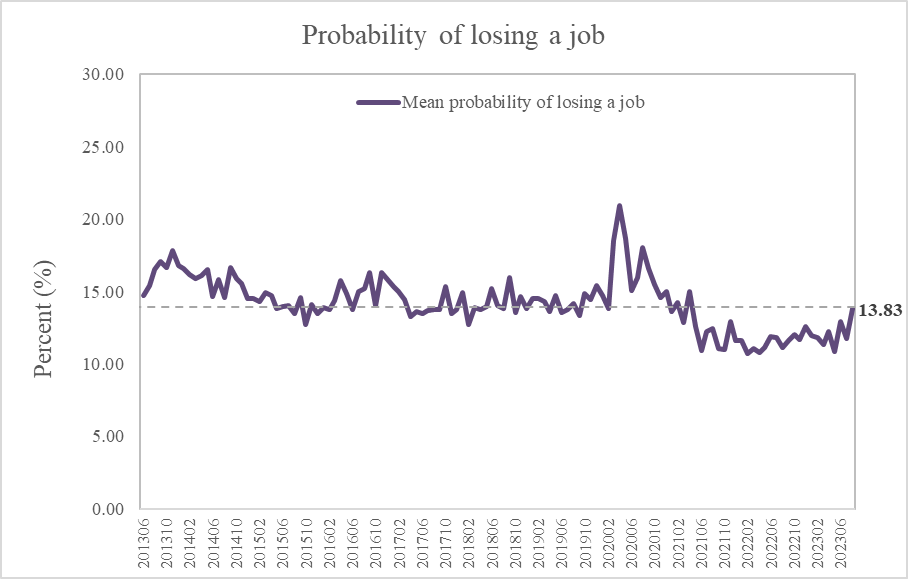

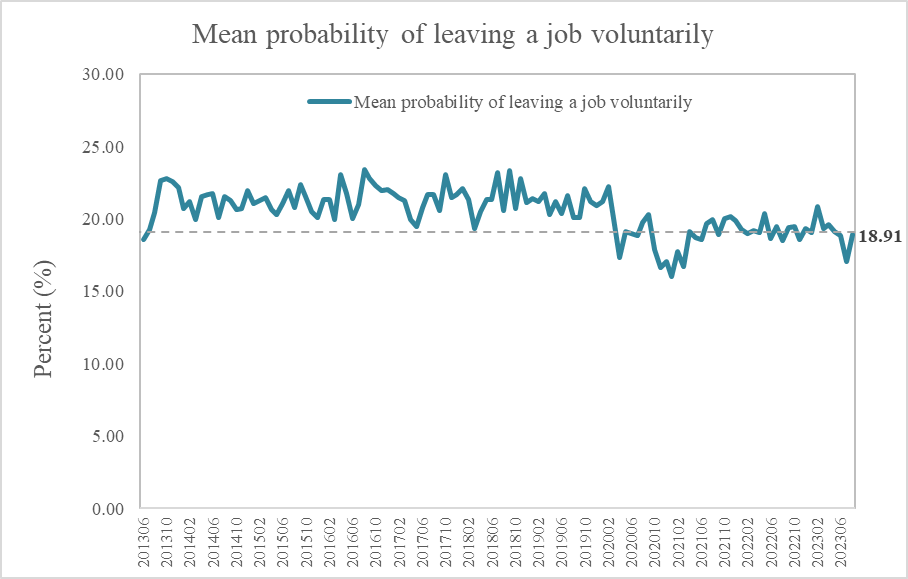

- 1년 후, 실업률 오를 기대

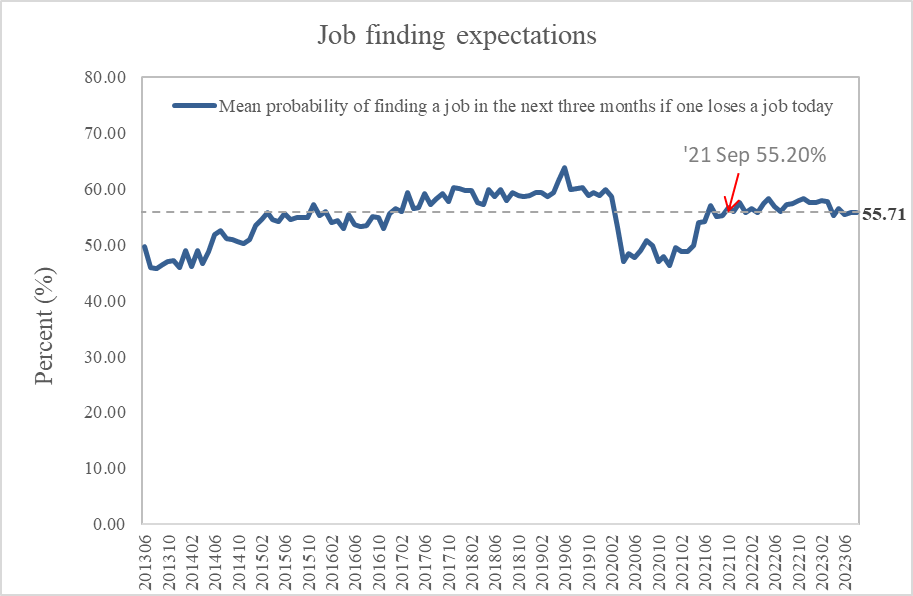

- 일자리를 잃었을 경우, 구직 가능성

미시간 대학교 기대인플레이션 조사처럼 뉴욕 연은에서도 기대 인플레이션을 조사합니다.

8월 조사치는 주요 내용은 아래와 같습니다.

[8월 NY 조사 인플레이션]

1. 인플레이션

- 1년 후 기대 인플레이션 : 3.6% [이전달 3.5%]

- 3년 후 기대 인플레이션 : 2.8% [이전달 2.9%]

- 5년 후 기대 인플레이션 : 3.0% [이전달 2.9%]

2. 노동시장

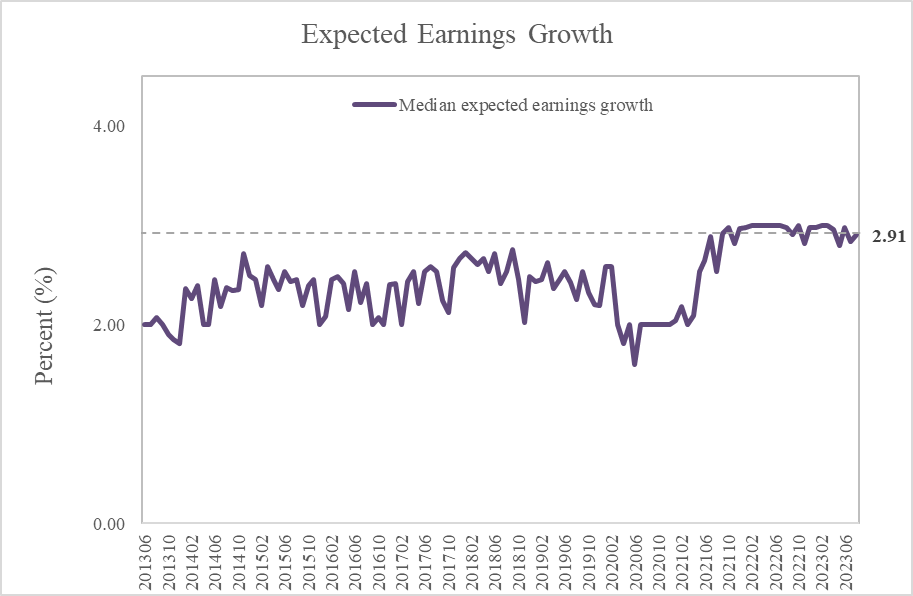

- 예상 수입 증가율 중앙값 : 2.8% (지난달 3.0%) [그림7-2]

: 8월 평균 1년 예상 수익 증가율은 0.1%포인트 상승한 2.9%를 기록.

2021년 9월부터 2.8%~3.0%의 좁은 범위 내에서 움직 - 미국 실업률이 지금부터 1년 후에 더 높아질 평균 확률 [그림7-3]

: 1.8%포인트 증가한 38.5%를 기록했으며, 이는 12개월 연속 평균인 40.2%보다 낮은 수준을 유지. - 향후 12개월 동안 실직할 평균 인지 확률[그림7-4]

: 2.0% 포인트 증가한 13.8%로 2021년 4월 이후 최고치를 기록. - 향후 12개월 동안 자발적으로 직장을 그만둘 확률[그림7-5]

: 1.9%포인트 증가한 18.9%를 기록. - (현재 직업을 잃었을 경우) 구직 가능성 평균[그림7-6]

: 현재 직업을 잃은 경우, 평균 구직 확률은 55.7%로 0.1%포인트 감소

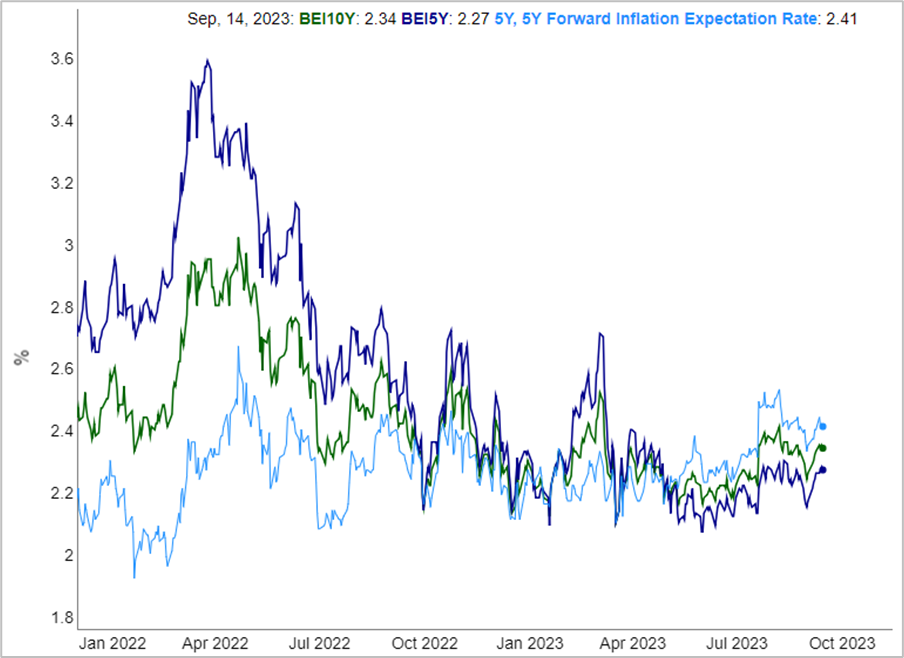

※ 참고 자료: Market based Inflation Expectation

기대 인플레이션 - BEI(Breakeven Inflation Rate)

[23.9.14 data]

BEI 5Y : 5년 기대 인플레이션, 2.27%

5Y,5Y forward : 5년 후부터, 5년 인플레이션, 2.41%

BEI 10Y : 10년 기대 인플레이션, 2.34%

※ 최근 참고 자료: '23년 미국 소비자물가지수(CPI) / 개인소비 지출 물가지수(PCE)

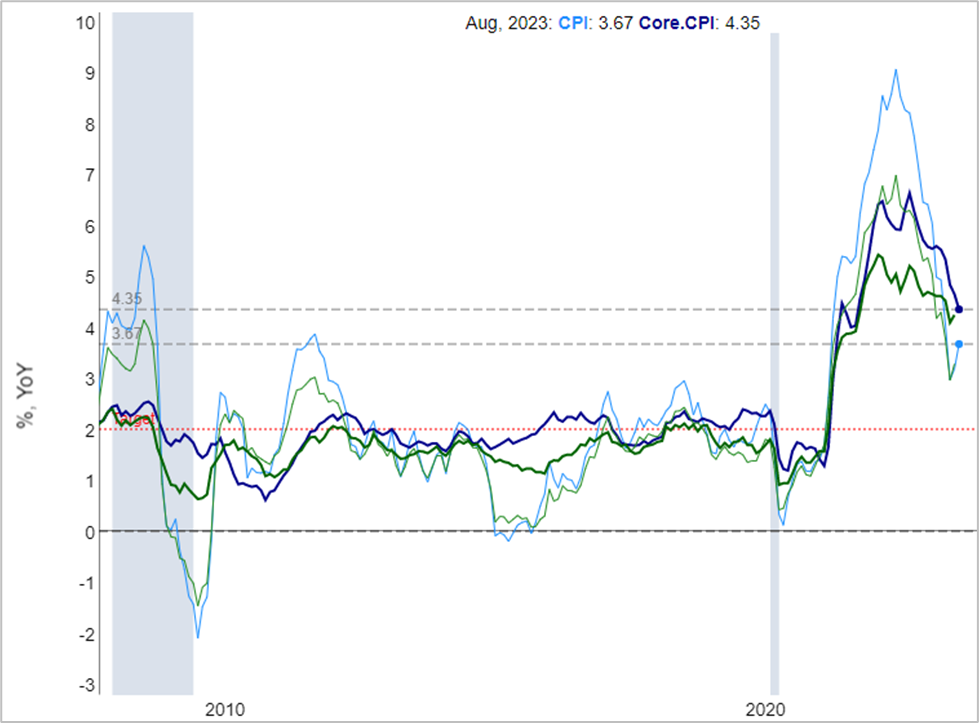

['23년 8월 미국 소비자물가지수(CPI) 미국 근원 소비자물가지수(Core CPI), update 23.9.13]

| YoY, 전년 동기 대비 상승률(%) |

CPI(Aug.) (소비자물가지수) |

Core CPI(Aug.) (근원 소비자물가지수) |

PCE (Jul.) (개인소비지출 물가지수) |

Core PCE (Jul.) (근원 개인소비지출 물가지수) |

| 발표 | 3.7 (MoM +0.6) |

4.3 (MoM +0.3) |

3.3 (MoM +0.2) |

4.2 (MoM +0.2) |

| 예측 | 3.6 (MoM +0.6) |

4.3 (MoM +0.2) |

3.3 (MoM +0.2) |

4.2 (MoM +0.2) |

| 전월 발표 | 3.2 (MoM +0.2) |

4.7 (MoM +0.2) |

3.0 (MoM +0.2) |

4.1 (MoM +0.2) |

[CPI, PCE (YoY)]

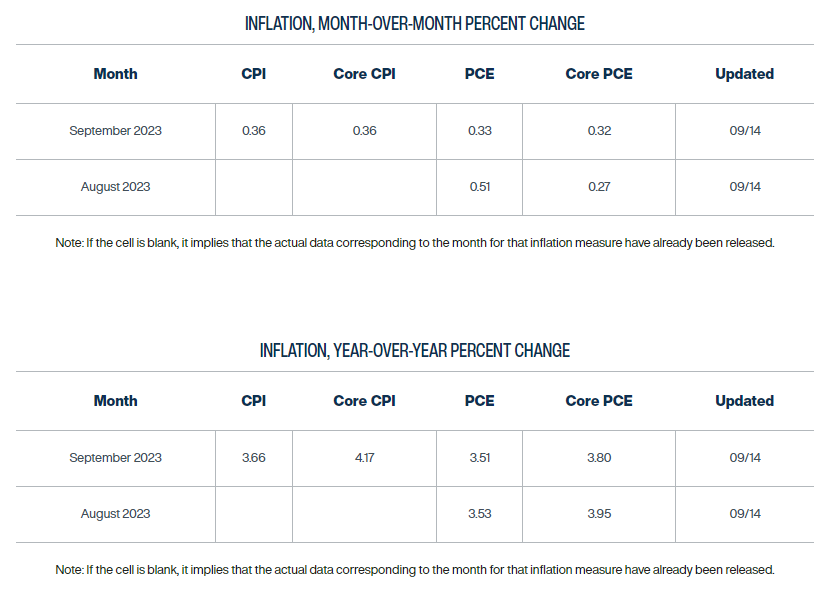

※ 클리블렌드 연준 8월, 9월 Inflation 전망

클리블렌드 연준에서 Inflation nowcasting으로, CPI 및 PCE 예상치를 제공해 줍니다.

아래에서 한번 살펴보겠습니다.

8, 9월 전망은, YoY로 근원 PCE, CPI가 7월 대비 하락할 것으로 전망을 하고 있습니다.

| YoY, 전년 동기 대비 상승률(%) |

PCE (개인소비지출 물가지수) |

Core PCE (근원 개인소비지출 물가지수) |

CPI (소비자물가지수) |

Core CPI (근원 소비자물가지수) |

| 4월 | 4.3 (MoM +0.4) |

4.7 (MoM +0.4) |

4.9 (MoM +0.4) |

5.5 (MoM +0.4) |

| 5월 | 3.8 (MoM +0.1) |

4.6 (MoM +0.3) |

4.0 (MoM +0.1) |

5.3 (MoM +0.4) |

| 6월 | 3.0 (MoM +0.2) |

4.1 (MoM +0.2) |

3.0 (MoM +0.2) |

4.8 (MoM +0.2) |

| 7월 | 3.3 (MoM +0.2) |

4.2 (MoM +0.2) |

3.2 (MoM, +0.2) |

4.7 (MoM, +0.2) |

| 8월 전망 Inflation nowcasting (9/14 기준) |

3.53 (MoM +0.51) [예측] |

3.95 (MoM +0.27) [예측] |

3.7 (MoM +0.6) |

4.3 (MoM +0.3) |

| 9월 전망 Inflation nowcasting (9/14 기준) |

3.51 (MoM +0.33) [예측] |

3.80 (MoM +0.32) [예측] |

3.66 (MoM +0.36) [예측] |

4.17 (MoM +0.36) [예측] |

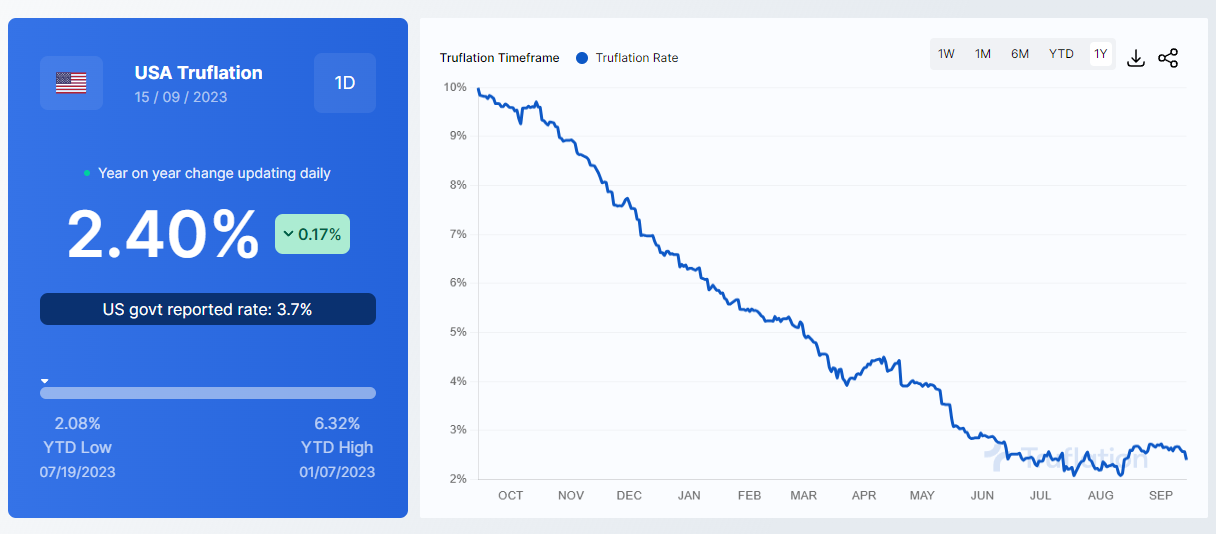

2. Trueflation (https://truflation.com/)

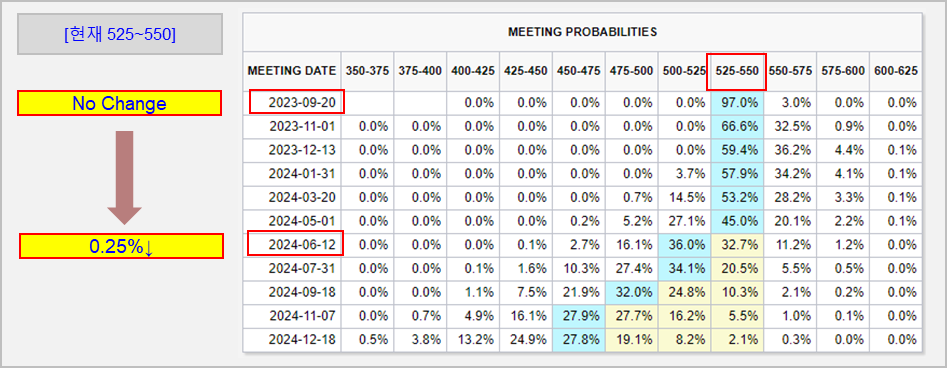

'23년 FOMC 일정 및 전망

- 현재 미국 기준 금리 : 5.25~5.50%

[230916 1:30 기준 FedWatch]

- 9월 FOMC 일정 : 9/19~9/21

- '23년 9월 FOMC 인상 전망

-. 5.25~5.50% [금리 유지, 97.0%]

-. 5.50~5.75% [25bp 인상 가능성, 3.0%]

- 금리 하락 언제부터?: '24년 6월 예상

- '23년 최종금리 전망 : 5.25~5.50 (59.4%)

[2023년 FOMC 일정]

| 2023 년 FOMC Meeting 일정 | 주요 내용 |

|

| 진행 (월) | 진행(일) | |

| 1월/2월 |

1/31-2/1 | - 25bp 금리인상[4.50~4.75%] - 대차대조표 축소 진행 지속 - 주요 발언 "인플레이션 다소 완화" "지속적 증가(ongoing increases) 적절" |

| 3월 |

21-22* | - 25bp 금리인상[4.75~5.00%] - 대차대조표 축소 진행 지속 - 주요 발언 "US banking system 우려, 은행 예금 흐름 안정" "금리인상 필요하면 그렇게 할것" |

| 5월 |

2-3 | - 25bp 금리인상[5.00~5.25%] - 대차대조표 축소 진행 지속 - 주요 성명서 내용/발언 "추가 정책 강화(금리인상)가 적절할 것으로 예상된다"는 문구 삭제 |

| 6월 |

13-14* | - 금리동결[5.00~5.25%] - 대차대조표 축소 진행 지속 - 점도표 상향 조정 : '23년 5.1 → 5.6% |

| 7월 |

25-26 | - 25bp 금리인상[5.25~5.50%] - 대차대조표 축소 진행 지속 |

| 9월 |

19-20* | |

| 10월/11월 | 10/31-11/1 | |

| 12월 | 12-13* | |

3월, 6월, 9월, 12월은 경제 관측(Summary of Economic Projections)이 동반되므로 특히 중요합니다.

[2022년 FOMC 주요 결과]

| 2022 년 FOMC Meeting 일정 | 주요 내용 [내용 업데이트 22.04.02] |

|

| 진행 (월) | 진행(일) | |

| 1월 (진행 완료) |

25-26 | - 금리 동결 (금리 0.0~0.25%) - 금리 인상 예고 |

| 3월 (진행 완료) |

15-16* | - 25 bp 금리인상(금리 0.25~0.5%) - '22년 12월 최종 금리 1.9% 전망 [3월 FOMC 결과 링크] |

| 5월 (진행 완료) |

3-4 | - 50bp 금리인상[0.75~1.00%] - 대차대조표 축소계획 발표[QT] [6/1시작] 475억$ 규모 → [3개월간] 950억 $ [5월 FOMC 결과 링크] |

| 6월 (진행 완료) |

14-15* | - 75 bp 금리인상[1.50~1.75%] - '22년 12월 최종 금리 3.4% 전망 [6월 FOMC 결과링크, 경제관측] [6월 FOMC 의사록 링크] |

| 7월 (진행 완료) |

26-27 | - 75 bp 금리인상[2.25~2.50%] - 대차대조표[QT] 축소 진행 지속 [7월 FOMC 결과링크] |

| 9월 (진행 완료) |

20-21* | - 75 bp 금리인상[3.00~3.25%] - 대차대조표[QT] 축소 진행 지속 - '22년 금리 4.4% 전망 - 경제 전망치 하향 조정 [9월 FOMC 결과링크, 경제관측] |

| 11월 (진행 완료) |

1-2 | - 75bp 금리인상[3.75~4.00%] - 대차대조표[QT] 축소 진행 지속 - 성명서 주요 내용: "금리인상중단 매우시기상조" [11월 FOMC 결과링크] |

| 12월 (진행 예정) |

13-14* | - 50bp 금리인상[4.25~4.50%] - 대차대조표[QT]축소 진행 지속 - '23년 금리 5.1% 전망 - '23년 GDP 0.5% 성장 전망 [12월 FOMC 결과 링크] |

[함께 읽어볼 만한 글] 2023년 FOMC 일정(2022 FOMC 결과 포함)

미국의 CPI, PCE 지수는 혼조세.

미국의 고용지표는 굳건.

소비자 심리지수는 회복 중.

기대인플레이션의 하락.

다음에 발표되는 경제지표와 함께 다시 자료 준비해서 만나 뵙겠습니다 :)

도움이 되셨다면 로그인 없이 가능한 아래 ♥ 공감 버튼을 꾹 눌러주세요! : )

관련 글

[2022.04.24] 미시간 대학교 소비자 심리 지수(CSI)[미국 주가, 달러인덱스와의 관계 분석]

[2022.04.24] 미시간 대학교 소비자 심리 지수(CSI)[미국 주가, 달러인덱스와의 관계 분석]

[2022.04.24] 미시간 대학교 소비자 심리 지수(CSI)[미국 주가(S&P500), 달러 인덱스(Dollar Index)와의 관계 분석] 미시간대 소비자 심리 지수(CSI)란? 미시간 소비자 심리지수(Consumer Sentiment Index, CSI)는..

r-mk.tistory.com

[2023.09.03] '23년 8월 미국 경제 지표 종합 (미국 실업률, core PCE, core CPI, PMI, 소비자 심리지수, 장단

[2022.08.06] '23년 8월 미국 경제 지표 종합 (미국 실업률, core PCE, core CPI, PMI, 소비자 심리지수, 장단기 금리 차이, 고용 지표, 기대인플레이션, 소매판매) 8월 미국 주요 지표 종합 [물가, 고용, 시장

r-mk.tistory.com

[2023.09.02] 23년 8월 미국 고용 지표 종합, 실업률 3.8%, 비농업고용지수 18.7만건 증가 (미국 실업률,

[2023.09.02] 23년 8월 미국 고용 지표 종합, 실업률 3.8%, 비농업고용지수 18.7만 건 증가 (미국 실업률, 비농업고용 지수, 신규실업수당 청구건수, 급여, JOLTS, 23년 발표 일정) 23년 미국 고용 지표 발표

r-mk.tistory.com

[2023.09.14] 23년 8월 미국 소비자 물가 지수(CPI) 전년 대비, 3.7%↑예측치 상회. (9/13 발표, 근원 소비

[2023.09.14] 23년 8월 미국 소비자 물가 지수(CPI) 전년 대비, 3.7%↑예측치 상회. (9/13 발표, 근원 소비자 물가 지수(Core CPI) 4.3%↑, 세부항목 포함, 금리인상 전망, CPI 발표일정) ['23년 8월 미국 소비자물

r-mk.tistory.com

[2023.08.31] 7월 미국 개인소비지출 물가지수(PCE) 전년 대비 3.3% ↑, core PCE 4.2↑,발표 8/31(예측치 부

[2023.08.31] 7월 미국 개인소비지출 물가지수(PCE) 전년 대비 3.3%↑, core PCE 4.2%↑, 발표 8/31(예측 치 부합, 세부항목 포함, 금리인상 전망, PCE 발표일) ['23년 7월 미국 개인소비지출 물가지수(PCE) 미국

r-mk.tistory.com

[2023.09.03] 9월 Quant 투자 지표 정리(Dual momentum, VAA, LAA)

[2023.09.03] 9월 Quant 투자 지표 정리(Dual momentum, VAA, LAA)

[2023.09.03] 9월 Quant 투자 지표 정리(Dual momentum, VAA, LAA) 퀀트 전략 배분 : Dual momentum(30%) / VAA(35%) / LAA(35%) 일정 비율로 배분하여 투자. 각 전력 별, 투자 자산 선택 및 시장 지표 분석 1. Dual momentum [23.0

r-mk.tistory.com

[2023.07.27] 7월 FOMC 결과, 미국 기준 금리 25bp(0.25%) 인상 결정. (역대 미국 기준금리 변화, FOMC 일정, 금리인상 전망)

[2023.07.27] 7월 FOMC 결과, 미국 기준 금리 25bp(0.25%) 인상 결정. (역대 미국 기준금리 변화, FOMC 일정,

[2023.07.27] 7월 FOMC 결과, 미국 기준 금리 25bp(0.25%) 인상 결정. (역대 미국 기준금리 변화, FOMC 일정, 금리인상 전망) 미국 기준 금리 25bp 인상[baby step] :5.00~5.25% → 5.25~5.50% 대조표 규모 축소[QT] 계획

r-mk.tistory.com

[2022.10.08] 2023년 FOMC 일정(2022 FOMC 결과 포함)

[2022.10.08] 2023년 FOMC 일정(2022 FOMC 결과 포함)

[2022.10.08] 2023년 FOMC 일정 (2022 FOMC 결과 포함) '2023년 FOMC 일정 2023 년 FOMC Meeting 일정 주요 내용 진행 (월) 진행(일) 1월/2월 1/31-2/1 3월 21-22* 5월 2-3 6월 13-14* 7월 25-26 9월 19-20*..

r-mk.tistory.com

댓글